コラム

インボイス制度の一問一答を読み解く|重要なポイントのみ解説

2023年10月から開始されるインボイス制度において、国税庁から一問一答が公表されました。

ただ、全178ページ・・・とかなりのボリュームですので、内容を全て読み解いた上で、特に重要なポイントだけピックアップして本コラムで解説します。

国税庁「インボイス制度に関するQ&A目次一覧」

国税庁「消費税の仕入税控除制度における適格請求書等保存方式に関するQ&A」

※以下の解説内容は、一問一答における回答内容を当社なりに噛み砕いて説明した内容となっています。

一問一答の解説

<登録申請>

問7 適格請求書等保存方式が開始される令和5年10月1日から登録を受けるためには、いつ までに登録申請書を提出すればよいですか。

【解説】

インボイス制度が開始される2023年10月1日から登録を受けるためには、2023年9月30日までに税務署へ登録申請書を提出する必要があります。

この期間は税制改正によって見直しされ、当初の期限である2023年3月31日までに提出することが困難である事情があれば2023年9月30日までの提出が認められました。(「困難な事情」についてはその程度は問われません)

なお、申請時に登録を拒否をされることは原則ありません。(問13より)

消費税法の規定に違反して罰金以上の刑を処せられている場合は登録できないこともありますが、そうではない、通常の企業であれば問題ありません。

<登録取りやめ>

問14 当社は3月決算法人であり、令和5年10月1日に適格請求書発行事業者の登録を受けていましたが、令和7年4月1日から適格請求書発行事業者の登録を取りやめたいと考えています。この場合、どのような手続が必要ですか

【解説】

「適格請求書発行事業者の登録の取り消しを求める旨の届出書」を提出することにより、登録を取り消すことができます。

事業が廃止された場合や1年以上所在が不明であった場合は税務署の判断によって登録を取り消しされることもあります。

<売上1,000万円以下の適格請求書発行事業者>

問18 当社は、適格請求書発行事業者の登録を受けています。翌課税期間の基準期間における課税売上高が 1,000 万円以下ですが、当社は、免税事業者となりますか。

【解説】

適格請求書発行事業者として登録すると、課税事業者になるため、たとえ売上が1,000万円以下になったとしても免税事業者にはなりません。

必ず納税が必要となります。

<登録番号の確認>

問22 当社は取引先が多いため、登録番号の有効性の確認を効率的に実施したいと考えています。どのような方法がありますか。

【解説】

以下2つの機能を利用することができます。

これらの機能を利用するか、あるいはこれらの機能に対応しているシステムを導入するか、どちらかのやり方で効率的な対応が可能です。

① Web-API機能

インターネットを経由して、開発したプログラムから国税庁のシステムへアクセスして、登録番号に関する情報の授受を行います。

② 公表情報ダウンロード機能

前月末時点で公表しているデータの最新情報を全件データファイルとしてダウンロードすることができます。

<手書き領収書>

問27 当店は、現在、顧客に手書きの領収書を交付しています。 適格請求書等保存方式の開始後においても、その手書きの領収書を適格請求書として交付することはできますか。

【解説】

手書きの領収書でも、適格請求書として記載すべき事項が書かれていれば問題ありません。

※参考:適格請求書として記載すべき事項

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

<加減算の調整>

問35 当社は機械用部品の卸売業者です。販売先の小売業者に対しては、1月ごとに請求書を交付しており、単価や数量誤りなどにより当月の請求金額が変わる場合には、以下のとおり、継続的に翌月の請求書において前月の過少請求又は過大請求分を加減算し調整しています。 以下の請求書について登録番号等を追加することで適格請求書の記載事項を満たす場合において、現在と同様に当月分の請求書で前月分の過少請求等を調整する記載は認められますか。

【解説】

まずはじめに質問内容を簡単に要約すると、

「毎月請求書を発行しており、単価や数量の誤りがあった場合は翌月の請求内で調整しているが、そのままの運用でよいか?」という内容です。

結論としては、今のままの運用で問題ありません。

当月の請求書に加えて、当月分の請求内容を修正した請求書が翌月交付された、という扱いになります。

注意点としては、翌月の請求で金額調整している内容について、単に誤りを修正しているだけでなく売上に対する値引きに該当するものも含まれている点です。値引きが発生した場合は、返還インボイス(適格返還請求書)の発行が必要となるので、その点は注意する必要があります。返還インボイスは通常のインボイス(適格請求書)と合わせて1つの書類で交付することができるので、返還インボイスの要件を満たす形で請求書を発行する点は注意が必要です。

<前受け請求書の発行>

問39 当社はシステム保守を業としています。この点、定期保守については、月額 22,000 円(税込み)であるところ、1年間分を保守開始前に相手方から支払ってもらうこととしており、 当該代金請求時において請求書を交付しています。 適格請求書等保存方式の下では、この請求書を適格請求書とする予定ですが、問題ありませんか。

【解説】

こちらも質問内容を簡単に要約すると、

「月額22,000円の保守サービスについて、1年分を前払いで請求しているが、前払い時の請求書を適格請求書としてよいか?」という内容です。

結論としては、今のままの運用で問題なく、1年分を請求する際に発行する請求書を適格請求書として扱うことができます。

注意点としては、仮に契約途中で金額の変更など、適格請求書の記載事項に変更が生じた場合は、修正した適格請求書を発行する必要があるという点だけです。

<3万円未満の定義>

問43 3万円未満の公共交通機関による旅客の運送かどうかは、どのような単位で判定するのですか。

【解説】

1回の取引の税込金額が3万円未満かどうかで判断します。

例えば、東京→新大阪間の新幹線の運賃が13,000円で、4名分をまとめて購入した場合は1回の取引金額が「52,000円」となるため、3万円未満の条件には該当しないことになり、インボイスの保存が必須となります。

(本ルールの是非は置いておき、1名分の13,000円での購入を4回行った場合は、1回の取引が3万円未満となるためインボイスの保存は不要で帳簿保存のみで良いということになります)

<事前に決められた値引き処理への対応>

問60 当社は、事業者に対して食料品及び日用雑貨の卸売を行っています。取引先と販売奨励金 に係る契約を締結しており、一定の商品を対象として、取引高に応じて、取引先に販売奨励金を支払うこととしています。 また、販売奨励金の精算に当たっては、当月分の請求書において、当月分の請求金額から 前月分の販売奨励金の金額を控除する形式で行っています。適格請求書等保存方式においては、請求書の記載についてどのような対応が必要ですか。

【解説】

質問内容を簡単に要約すると、

「取引高に応じた値引きを行っており、前月の取引高に応じた値引き額は当月の請求金額から控除しているが、どのような対応が必要になるか」という内容です。

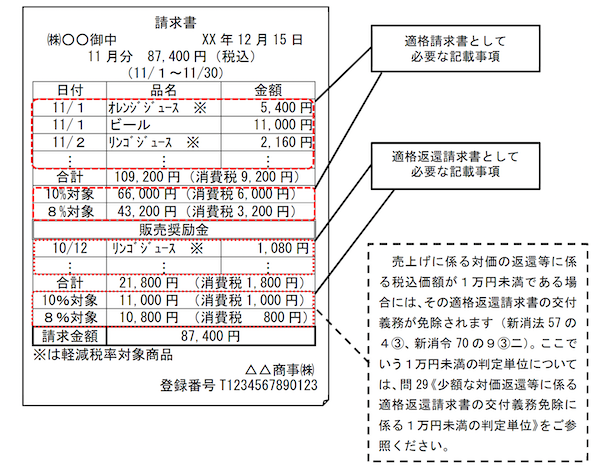

値引きを行っているため、適格請求書(インボイス)と適格返還請求書(返還インボイス)を発行する義務があります。

ただし、下記図のようにこれらを1枚の書類で交付することも可能です。

国税庁「消費税の仕入税控除制度における適格請求書等保存方式に関するQ&A」より

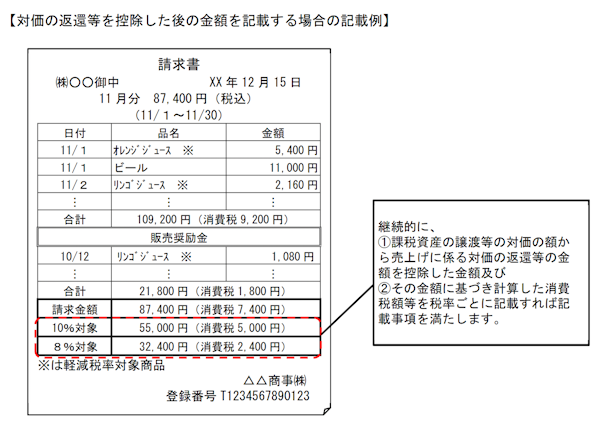

また、継続して値引きを行う場合、下記図のように値引き後の金額と消費税率、消費税額を記載することで要件を満たすことも可能です。

<複数の取引をまとめた請求書の交付>

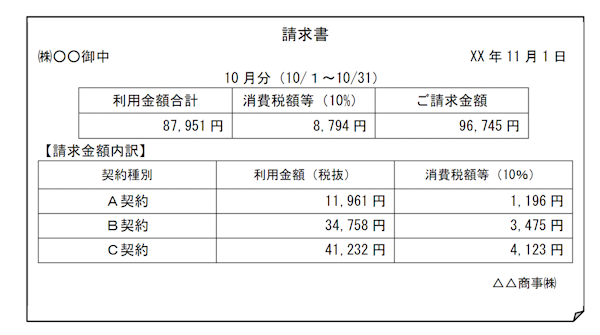

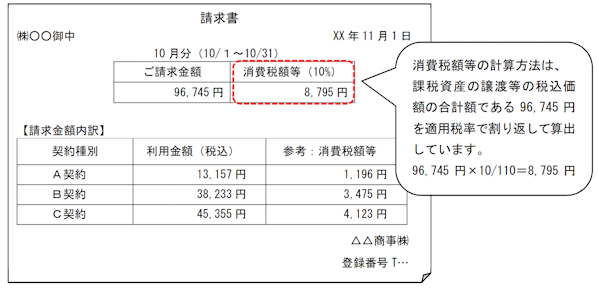

問64 当社は、複数の事業所がある顧客に対しては、その事業所ごとに契約を締結し取引を行っています。一方、請求書は、以下のように複数の契約をまとめて交付しています。 現在、契約ごとに消費税額等の端数処理を行い、ご請求金額欄における消費税額等はその 端数処理をした消費税額等の合計額を記載していますが、令和5年10月から、この請求書に登録番号を追加すれば適格請求書の記載事項を満たすことになりますか。

【解説】

複数の取引をまとめて1枚の請求書として発行しているケースの対応方法についてです。

上記図の例では、契約種別ごとに消費税額を計算していますが、適格請求書においては明細ごとではなく合算値に対して消費税計算を行うことになりますので、現状のままだと要件を満たさないことになります。

要件を満たすためには、A契約+B契約+C契約の税抜金額に対して消費税額を計算するように変更が必要です。

<電子データの適格請求書の保存>

問79 当社は、適格請求書の交付に代えて、適格請求書に係る電磁的記録を提供しています。 提供した電磁的記録については、保存しなければならないとのことですが、どのような方法で保存すればよいですか。

【解説】

pdfやEDI等の電子データで適格請求書を発行した場合、控えの保存方法としては、

◯ 電磁的記録(電子データ)のまま保存する

◯ 紙に印刷して紙を保存する

のいずれかが選択可能です。

前者の電子データのまま保存する場合は、電子帳簿保存法の要件を満たす形で保存する必要があります。

なお、取引先に対してpdfファイルを送付している場合、例えばpdfファイルを生成する基となるXML形式のデータを保存することでも認められます。ただし、電子帳簿保存法の要件を満たしていることが前提となります。(問81より)

<1万円未満の軽減措置>

問109 一定規模以下の事業者に対する事務負担の軽減措置(少額特例)については、1万円未満の課税仕入れが対象とのことですが、どのような単位となりますか。

【解説】

基本的には「1回の取引における税込金額の合計が1万円未満の場合」が該当します。

(例1)

5,000円の商品をXX月3日に購入、7,000円の商品をXX月10日に購入し、それぞれで請求・精算

⇒ それぞれ1万円未満の取引となり、本経過措置の対象

(例2)

5,000円の商品と7,000円の商品(合計額12,000円)を同時に購入

⇒ 1万円以上の取引となり、本経過措置の対象外

さいごに

インボイス制度の一問一答から、いくつかピックアップして解説させていただきました。

本コラムだけでは解説しきれない内容もありますので、自社の対応に関して聞きたい点や相談したい点などございましたら、お気軽にお問い合わせください。

システムコンサルティングの事例紹介

平田機工株式会社様|基幹システム選定プロジェクトを計画通りに完了、一枚岩で進めることができた

【平田機工株式会社 情報企画部 野﨑部長、日野次長、園田主任、島津様、高木様】エッグシステムさんと仕事して良かった点の1つ目が、本質的な課題を見抜く力があるということです。2つ目が、見える化です。可視化する力量がすごく、きれいに資料にまとめてくれるのが非常に良かったです。3つ目がスピード感です。私たちだけだったらおそらく1ヶ月かかったものが、2日くらいでアウトプットが出てきたり、極論ですがそういうケースもあったと思います。

チヨダウーテ株式会社様|BIツールを活用して月次集計業務を効率化、人員を『3名→1名』へ削減

【チヨダウーテ株式会社様】予算と実績の集計をExcelを使った手作業で行っていたところ、約3ヶ月でBIツール(Tableau)を導入して月次集計業務を効率化し、当該業務の担当者を『3名→1名』へ削減しました。手作業によるミスを指摘しなくてもよくなり、管理者の精神的な負担も軽減することができました。

富士化学工業株式会社様|こちらの意図を汲み取ってくれ、やりたいことが具現化し次々にできあがっていく

【富士化学工業株式会社 取締役 総務部長 髙橋様、総務課 課長 金子様、吉村様】高橋さんからITツールについて詳しく説明していただくことで、今後本格的に導入する際の後ろ盾になったという点は心強く感じています。ITツール導入に向けたスピード感や意識は、みんな徐々に変わってきています。